この記事では、トラリピ初心者やこれから始める人向けに「トラリピの仕組みと戦略」を詳しく説明します。

特に超少額低予算でトラリピを始めたい人に向けています。

トラリピはFX自動売買ツールの金字塔ですが、推奨される初期投資額が大きいことから始められなかった人も多いと思います。

しかし、トラリピでも豪ドルNZドル(いわゆるオージーキウイ)の取り扱いが始まり、5~10万円程度の予算でも、トラリピらしい戦略が出来るようになりました。

- トラリピの基本ロジックを解説

- トラリピ運用試算表の使い方を解説

- 豪ドルNZドルで超少額低予算で自動売買を設定する

Contents

トラリピの仕組み

トラリピ(トラップリピートイフダン)は「トラップトレード」と「リピートイフダン」を合わせた自動売買方式です。

| トラップトレード | リピートイフダン |

|---|---|

| 設定した値幅で新規建てと決済を繰り返す | トラップトレードを繰り返す |

つまり、値幅の単位に罠(トラップ)を張って、その罠を何度も使い回す(リピート)ことで為替レートのレンジ内で自動で売買を繰り返すロジックです。

① トラリピの基本ロジック

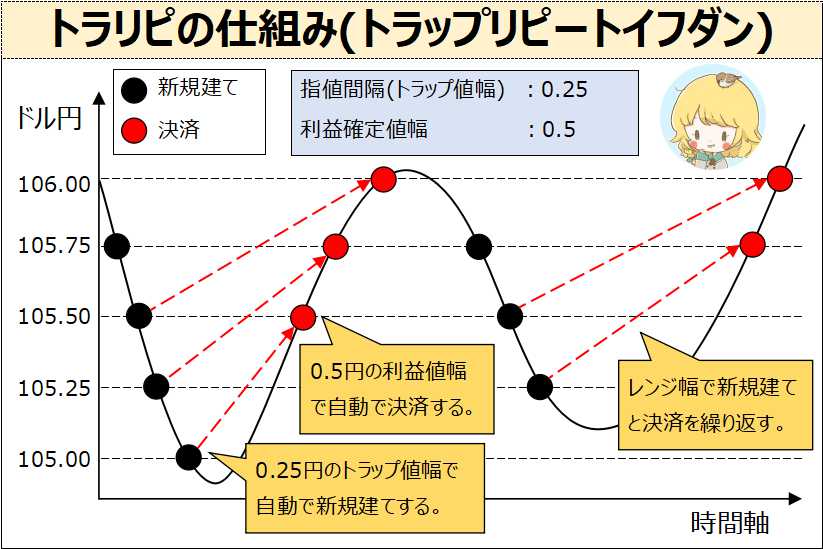

トラリピの基本ロジックであるトラップトレードとリピートイフダンを図解すると、次のようになります。

ドル円の買いトラリピを、指値間隔(トラップ値幅)を0.25円、利益確定値幅を0.5円とした場合の例です。

指定したレンジ内で、トラップ値幅分ずつ新規建ての指値注文をして、レートが指値(トラップ値幅)に達すると新規建てをします。

さらにレートが動き、利益確定値幅に達すると利益確定の決済をします。

トラリピでは、トラップ値幅と利益確定値幅をそれぞれ独立して設定できます。

同じ自動売買のループイフダンでは、トラップ値幅と利益確定値幅が同一です。トラリピでは自由に設定できるため、柔軟な設定が可能です。

トラップ値幅を変えれば同じレンジでも抱えるポジション数が変わり、利益確定値幅を変えれば同じレンジでも決済するポジション数(と利益額)が変わります。

トラップ値幅での新規建てと利益値幅での決済を延々とリピートすることで、トラリピは利益を積み上げていきます。

② ロジックと証拠金の関係

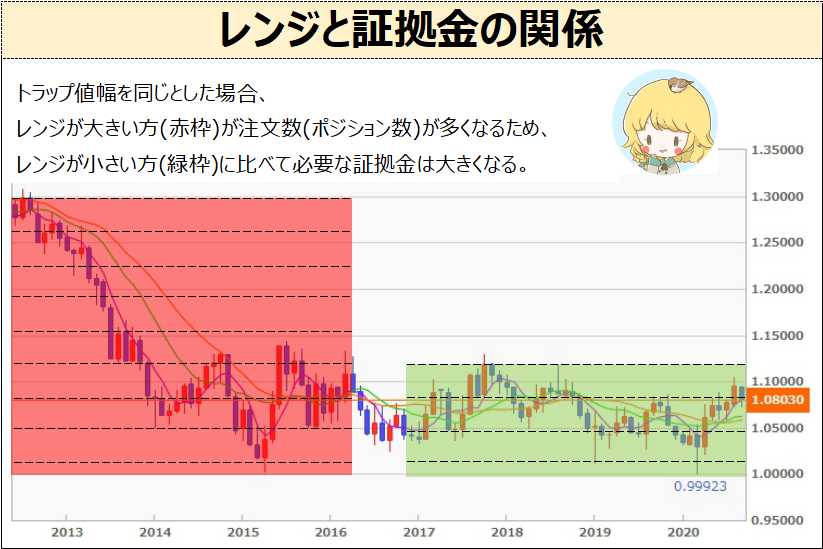

次に、レンジ&注文本数と証拠金の関係を説明します。

レンジと注文本数でトラップ値幅が決まり、それにより証拠金が決まります。

買いトラリピの場合、下落局面でポジションを積み上げていくので下落局面では含み損を抱えることになります。

上昇局面に変わると、この含み損のポジションが含み益に変わり、決済されていきます。

買いトラリピにしろ売りトラリピにしろ、ポジションを積み重ねる局面では含み損が増えるため、ロスカットに耐えるだけの証拠金が必要になります。

これが、トラリピにある程度の初期投資額が必要な理由です。

レンジ、注文本数(トラップ値幅)の2つが証拠金を決めます。

「トラリピを仕掛けるレンジが広い」ほど、「トラップ値幅が狭い(注文本数が多い)」ほど、必要な証拠金は大きくなります。

- レンジと注文本数でトラップ値幅が決まる。

- 証拠金は「レンジが広い」「トラップ値幅が狭い」ほど大きくなる。

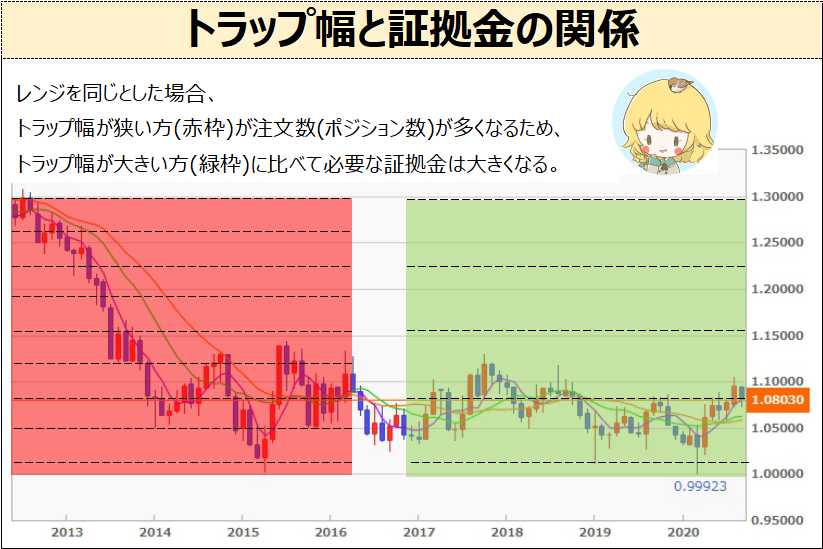

図で見ると分かりやすいです。

トラップ幅と証拠金の関係

トラップ幅と証拠金の関係つまり、なるべく少額低予算でトラリピをする場合、レンジは小さく、トラップ値幅は大きくすることになります。ただし、当然そうすると利益を得るチャンスは少なくなります。

相場がレンジから外れるとトラップしないので新規建てしないですし、トラップ値幅が大きい場合も指値に到達するチャンスが減るためです。

証拠金と利益チャンスはトレードオフになるのです。

レンジを狭く、トラップ値幅を大きくすれば証拠金は少なくなるが、その分だけトラップする回数が減り利益を得るチャンスが少なくなる。

③ ハーフ&ハーフ戦略

トラリピの基本ロジックと証拠金の仕組みを理解できたところで、いよいよ実践に向けた仕組みを説明します。

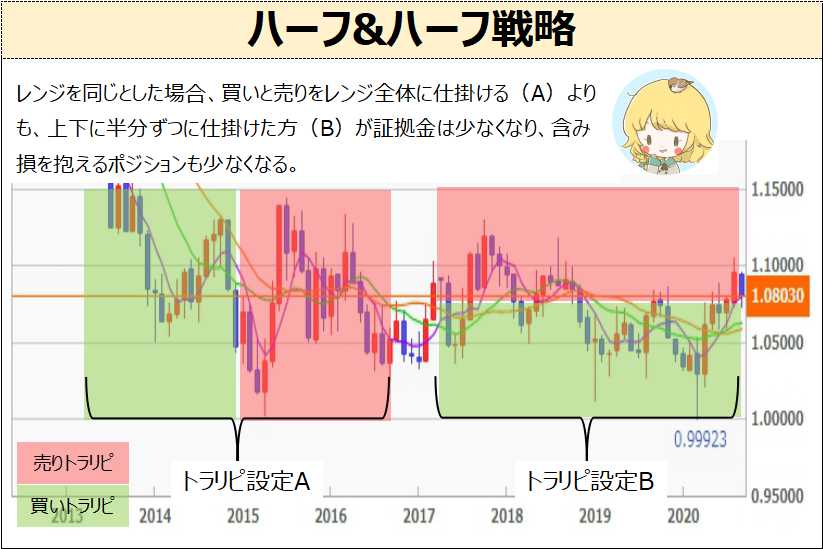

ハーフ&ハーフ戦略はレンジを上下に分け、売り買いを半分ずつ発注する戦略です。証拠金を抑え、かつ含み損を抱えるポジションを減らすことを目指すための戦略です。

レンジ全体で買いトラリピと売りトラリピを仕掛けてしまうと、証拠金が大きくなるだけでなく、含み損を抱えてる可能性の高いポジションを持ってしまいます。

レンジを半分に分け、片方に買い、片方に売りのトラリプを仕掛けることで、証拠金を抑えながら含み損を抱えるポジション数を減らそうというのがハーフ&ハーフ戦略です。

ハーフ&ハーフ戦略はトラリピの代名詞とも言える戦略です。

ループイフダンでも同様の戦略は取れますが、トラリピはレンジと値幅を固定できるので、メンテナンス無しでその名の通り放ったらかし投資ができます。

ハーフ&ハーフは証拠金を抑え、含み損を抑えるトラリピ戦略。レンジの上半分を売りトラリピ、下半分を買いトラリピにする。

④ 決済トレールのメリット・デメリット

決算トレールはトラリピに搭載されている「ひとつのポジションの利益を最大化する」ためのロジックです。

このロジックは、マネースクウェアが特許を取っています。こちらもトラリピの代名詞と言える機能です。

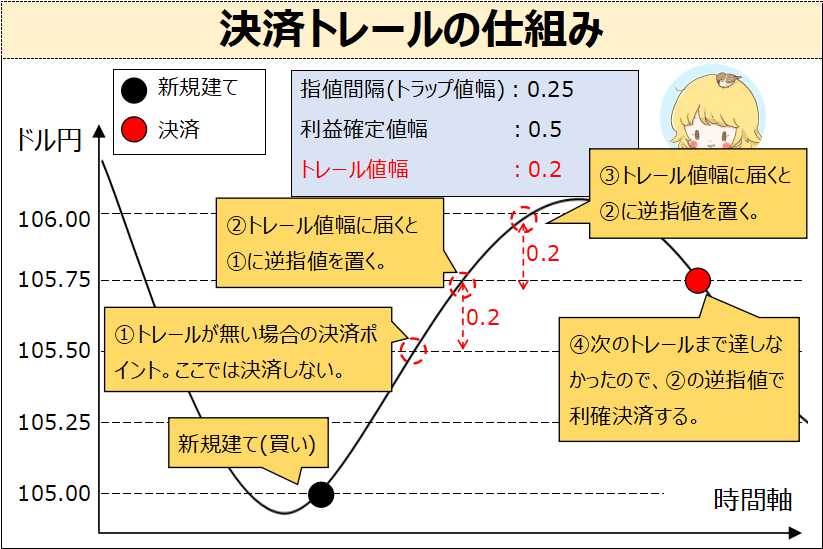

決済トレールとは、含み益が増える方向に為替レートが動いている場合に、利確ポイントをトレール値幅ずつズラして「含み益(決済益)を伸ばす」ロジックです。

まだ利益を伸ばせるかもしれない局面で、早々に利確してしまうのを防ぐロジックというわけです。

図のように、トレール値幅に達する度に1つ前の価格に逆指値を置きながら利益を伸ばす仕組みです。

この例では①105.50円が本来の利確ポイントでしたが、②と③で決済を先送りにして④で決済されています。

流れを順番に説明すると・・・。

| 番号 | 価格 | 説明 |

|---|---|---|

| ① | 105.50 | トレール無しの利確ポイント。決済しない。 |

| ② | 105.70 | トレール1回目。①(105.50円)に逆指値を置く。 |

| ③ | 105.90 | トレール2回目。②(105.70円)に逆指値を置く。 |

| ④ | 105.70 | 次のトレール値幅(106.10円)に到達せずに下落し、逆指値で決済された。 |

早期の利確を防ぐと良い仕組みですが、デメリットもあります。

トレール値幅分だけ余計に価格が上がらないと利益を取り損ねてしまう場合がある、ということです。

トレール値幅に到達した時点で1つ前の価格に逆指値を置くので、トレール値幅に到達しなかった場合は指値が置かれません。結果、トレール無しなら決済されたはずの利確チャンスを逃す場合があります。

また、例えば買いの場合はレートが決済価格よりも下回ったときに成行で決済を執行します。そのため週明けに窓開け下落が発生した場合はスリッページ(成立価格のズレ)が発生する場合があります。

このように、決済トレールはメリットは大きいけどデメリットもあるということを理解しましょう。設定でON/OFFを選択することができます。

しかし、基本的には決済トレールはONにしておけばよいでしょう。取り逃がす利益よりも、伸びる利益の方が恩恵が大きいです。

決済トレールは利益を伸ばすメリットのある仕組みだが、場合によっては利益を取り損ねるデメリットもある。

トラリピの設定(豪ドルNZドル)

ここでは5~10万円の少額予算で豪ドルNZドルのトラリピ設定を組み、トラリピ運用試算表の使い方とトラリピの発注方法を説明します。

ハーフ&ハーフ戦略を使いますが、片方のトラリピだけが動いている場合は5万円で運用できます。片方のトラリピがポジションを持ったまま、もう片方のトラリピが動く場合は5万円追加が必要です。

① レンジを決める

2015年~2020年の5年間のチャートから、買いのレンジと売りのレンジを決めます。

| レンジ | 1.02~1.12 |

|---|---|

| 売りトラリピ | 1.02~1.07 |

| 買いトラリピ | 1.07~1.12 |

1.02~1.12のレンジと想定し、下半分(1.02~1.07)に買いトラリピ、上半分(1.07~1.12)に売りトラリピを仕掛けます。

この記事では買いトラリピで説明を勧めます。10万円の予算としているので、買いトラリピは5万円が運用想定額となります。

② トラリピ運用試算表で証拠金維持率を確認する。

レンジが決まったら、どのような設定でトラリピを組めば良いか、トラリピ運用試算表で検討します。必ずトラリピ運用試算表で証拠金維持率を確認するようにしましょう。

なお、PC画面の例を出していますが、スマホアプリでも同じように使えます。以下のように入力しました。

| 項目 | 入力値 |

|---|---|

| 運用予定額 | 50,000円 |

| 仕掛けるレンジ | 1.02~1.07 |

| 仕掛ける本数 | 10本 |

| 通貨単位 | 0.1万通貨 |

| ストップロス設定 | 設定しない |

| 利益値幅 | 7NZ(約500円) |

これで計算スタートすると次のような結果が出ます。

| 項目 | 入力値 |

|---|---|

| トラップ値幅 | 0.00555NZドル |

| 必要資金の合計 | 45,524円 |

| 全て成立時の維持率 | 115.85% |

| 通貨単位 | 0.1万通貨 |

| ロスカット | 1.01325NZドル |

最も大事な証拠金維持率ですが、115.85%とギリギリセーフな値です。なお、維持率が100%を下回ると自動ロスカットされます。

証拠金維持率は150%以上、出来れば200%を維持しておくのが安全です。急な相場変動でロスカットになりかねません。

今回の設定では、レンジの下限に近付いたら追加入金をすることで、とりあえず最小金額で始める設定として説明しています。

トラリピ運用試算表でまず見るべきは「トラップ値幅」「必要資金の合計」「全て成立時の維持率」「ロスカット」です。

リピートしにくいトラップ値幅だと意味がないですし、維持率が低いとロスカットリスクが高くなります。かといって、必要資金が予算を超えてはそもそも発注できません。

このあたりを踏まえ、レンジ、注文本数、予算などと相談しながら検討してください。

トラリピ運用試算表で「トラップ値幅」「必要資金の合計」「全て成立時の維持率」「ロスカット」を確認すること!

③ トラリピを発注する

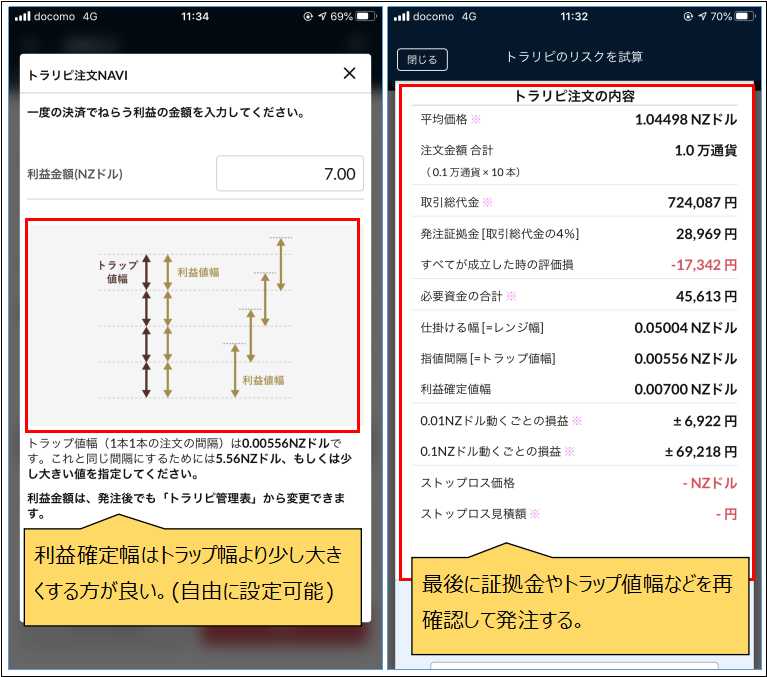

実際にトラリピアプリ(スマホ)の発注画面を見て、実際のイメージをつかんでください。画面の内容に従って入力するだけで完結する構成になっています。

通貨ペア、売買区分、レンジとトラップ値幅を設定します。トラップ値幅と本数からレンジを自動設定することもできます。

決済トレールやストップロスは有り、無しを選択できます。

利益確定値幅は、トラップ値幅よりも少し大きめに設定するのが良いです。自由に設定できるので、細かく利確する、なるだけ利益を大きくするなど好みで設定可能です。

最後に証拠金やレンジ、トラップ値幅、利益金額などの設定を確認してトラリピを発注します。

トラリピは設定項目が多いので、ただ選択するだけのループイフダンに比べると難易度は少し高くなります。しかし設定の自由度が高いため、自分で戦略を考えて実装する楽しさがあります。

また、トラップ値幅や利益幅を自由に変えられるので、設定次第では証拠金を低く抑えたりリスクコントロールも可能です。

豪ドルNZドルという自動売買向きの通貨ペアも追加されたので、この機会にトラリピで放ったらかし投資を始めてみてはいかかでしょうか。