今では米国株もネット証券で簡単に取引することができます。

当記事では「個別株(現物/CFD)」「株価指数CFD」「ETF」の3つの投資方法について比較・解説します。

米国株の投資方法

米国株の投資方法Contents

米国株の3つの投資方法

「リスク・リターン「短期・中長期投」など、投資に求めるスタイルでどの方法が向いているかは変わってきます。

大まかには次のとおりです。

| 比較項目 | 個別株 | 株価指数CFD | ETF |

|---|---|---|---|

| リターン | 大きい | 大きい | 少ない |

| リスク | 高い | 高い | 低い |

| 長期/短期 | 長期 | 短期 | 長期 |

| 積立 | 向き | 不向き | 向き |

| 資金効率 | 悪い | 良い | 悪い |

| 始めやすさ | やや難 | やや難 | 易しい |

ところでNISA制度について、一般NISAは個別株やETFなどに投資でき、つみたてNISAはETF(投資信託)のみが対象です。

当ブログでは、長期はつみたてNISAで株価指数ETFなどのインデックスへ積立投資をしながら、短中期は個別株や株価指数CFDでキャピタルゲインを狙う戦略を取っています。

おすすめは「つみたてNISA(ETF)」と「個別株/株価指数CFD」で分散

① 個別米国株(現物/CFD)

Appleなど米国企業の株式を買うオーソドックスな方法です。

実は個別株は現物だけでなく、証券会社は限られますがCFDでも取引できます。どちらも一長一短あるため、当記事では現物とCFDで分けて評価します。

現物個別株

| 比較項目 | 個別株 |

|---|---|

| リターン | 大きい |

| リスク | 高い |

| 長期/短期 | 長期 |

| 積立 | 向き |

| 資金効率 | 悪い |

| 始めやすさ | やや難 |

個別株に投資するメリットは「自分の好きな企業に投資できる」という点です。

また、保有コストが安いため長期投資に向いています。

自分の好きな企業に投資し、その企業が大きく成長すれば大きなリターンが望めます。ただし、その企業が失敗すれば損失も大きいです。

日本株は単元数(100株)でしか買えないので、1つの銘柄でも購入価格が高くなります。例えば1株2,000円の株でも最低購入額は20万円です。

では1株から買える米国株は低予算で買えるかというと、そうでもありません。銘柄にもよりますが、米国株は1株あたりが高いためです。

Microsoftなら1株あたり200ドル。Amazonは1株あたり2,000ドル以上です。米国株の場合も、限られた予算で投資をするのはやや難しいです。

【個別株(現物)のメリット】

- 好きな企業に投資できる

- 集中投資が成功するとリターンが大きい

【個別株(現物)のデメリット】

- リスク分散が難しい

- 銘柄の選定や監視が大変かつ難しい

- 集中投資が失敗すると損失が大きい

個別株CFD

| 比較項目 | 個別株 |

|---|---|

| リターン | 大きい |

| リスク | 高い |

| 長期/短期 | 短期 |

| 積立 | 不向き |

| 資金効率 | 良い |

| 始めやすさ | やや難 |

GMOクリック証券などの一部の証券会社では個別株CFDを取り扱っています。

CFDはレバレッジ(5倍)があることが最大のメリットです。

10万円の資金で50万円分の個別株CFDを買えるので、同じ銘柄でも現物株の5倍のポジションを持てますし、1株価格が高すぎて現物では厳しい銘柄へも投資できます。

しかし、ポジションに応じて発生する金利がコストとなるため、長期の保有には不向きです。

現物とCFDの比較はこちらの記事にまとめています。

【個別株(CFD)のメリット】

- レバレッジ(5倍)で資金効率が高い。

- 空売りができるため下落局面でも利益を狙える。

【個別株(現物)のデリット】

- 金利があるため長期保有には向かない。

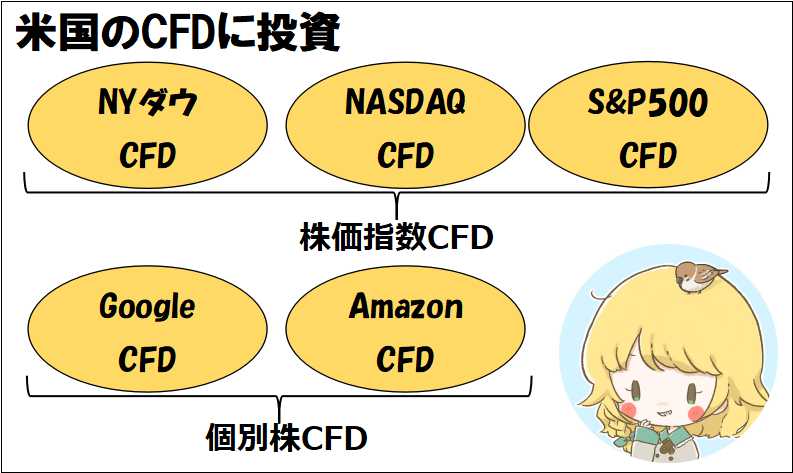

② 米国株価指数CFD

NYダウやNASDAQなどの株価指数CFDを取引するインデックス投資です。

株式市場全体を扱うため、個別の企業株価より分かりやすいのがポイントです。また、売りから入ることもできるため、上昇局面、下落局面の両方で利益を狙えます。

株価指数CFDは10倍のレバレッジがあるため、少ない資金で大きな取引ができます。その分ハイリスク・ハイリターンですが、先物より小さな単位で取引できます。

株価指数CFDも個別株CFDと同じCFD商品なので、考え方は同じです。

ハイレバレッジである分、リターンとリスクは大きくなり、金利がかかるため長期保有には向きません。

| 比較項目 | 株価指数CFD |

|---|---|

| リスク | 大きい |

| リターン | 高い |

| 長期/短期 | 短期 |

| 積立 | 不向き |

| 資金効率 | 良い |

| 始めやすさ | やや難 |

【株価指数CFDのメリット】

- レバレッジ(10倍)で資金効率がよい

- 空売りもできる

【株価指数CFDのデメリット】

- 金利のため長期保有には向かない

CFDは金利の支払いもありますが、配当金もあります。

金利と配当金は株価指数CFDの種類によって異なります。配当のない銘柄もあるため、どの株価指数CFDに投資するかは重要です。

なお、株価指数CFDにはくりっく株365という金融商品もあり、通常の株価指数CFDよりも高いレバレッジです。

くりっく株365で投資できる株価指数はNYダウや日経平均などの一部に限られますが、高いレバレッジでインデックス投資したい人にはおすすめです。

③ 米国株ETF/米国投資信託

ETFでは、テーマを持った企業株に連動する指数や、代表的な米国株価指数に投資できます。

ETFは複数の銘柄から構成されるため、必然的に分散投資になります。

ETFはつみたてNISAで選択できます。NISA制度を利用していない人はまず「つみたてNISA」から始め、その上で他の投資方法を始めるが良いと思います。

| 比較項目 | ETF |

|---|---|

| リスク | 小さい |

| リターン | 高い |

| 長期/短期 | 長期 |

| 積立 | 向き |

| 資金効率 | 悪い |

| 始めやすさ | 易しい |

ETFはとても多くの種類があり、インデックス、高配当重視、ハイテクやエネルギーなどのテーマ性を持つものまで様々です。

ETFはテーマに沿った銘柄から構成されたり指数に連動するため、トレンド全体に投資できたり、値動きが分かりやすいというメリットがあります。

また、テーマ(5Gや医薬品など)を持つETFだと、同じテーマ性のある個別株に分散投資する効果を得ることができます。

さらに別の観点として、配当重視(高配当)の銘柄に着目したETFなどもあります。

例えば、純資産総額の「(IVV)iシェアーズ・コア S&P 500 ETF」はS&P500に連動するように設計され、米国大型株のパフォーマンスを反映します。

高配当で人気の「(VIG)バンガード・米国増配株式ETF」は10年以上連続して増配の実績を持つ米国普通株で構成されており、配当重視指向のETFです。

一方、どのETFに投資するかという「最初の選択」で悩みがちです。

お勧めは、純資産総額が大きな(それだけ人気)なものから、投資したいテーマにあったETFを選ぶことです。

| タイプ | ETF銘柄 |

|---|---|

| 株価指数 | (IVV)iシェアーズ・コア S&P 500 ETF |

| (VTI)バンガード・トータル・ストック・マーケットETF | |

| (DIA)SPDR ダウ工業株平均 ETF | |

| 高利回り | (VIG)バンガード・米国増配株式ETF |

| (VYM)バンガード・米国高配当株式ETF | |

| (HDV)iシェアーズ・コア高配当株ETF |

ETFは比較的少ない資金で投資ができます。

少額から投資ができるということは「分散・積み立て・長期」という投資に求められる特性を満たしやすいということです。(まさに、つみたてNISAが目指すもの)

ETFでは分配金という形で配当や利子を受け取れます。ただし、金や原油など配当を含まない商品で構成されるETFは分配金がないので注意してください。

【ETFメリット】

- つみたてNISAが使える

- 分散投資になる

- CFDや先物より少額

- 指数なので値動きが分かりやすい

- 選択肢が多い

【ETFのメリット】

- 商品が多すぎて選ぶのが難しい

- 詳細が分かりづらい

投資方法でおすすめの証券会社

それぞれの投資方法でおすすめの証券会社を紹介します。

| 投資方法 | 証券会社 |

|---|---|

| 個別株(現物) | SBI証券、楽天証券 |

| 個別株(CFD) | GMOクリック証券 |

| 株価指数CFD | GMOクリック証券 |

| ETF | SBI証券、楽天証券 |

① SBI証券

SBI証券はネット証券の最大手です。

ネット証券が相次いで手数料の値下げ競争を行ったため、現在どこのネット証券も手数料は横並びです。

| 約定代金 | 手数料 |

|---|---|

| ~2.22ドル | 無料 |

| 2.22ドル~4,444.45ドル | 0.495% |

| 4,444.45ドル~ | 22ドル |

SBI証券では、SBI証券が指定したETFの買い付け手数料が無料になります。

ただし、無料になるのは買い付けだけで、売るときには手数料が必要です。楽天ポイントの利用頻度が高い人は楽天証券の方が良いでしょう。

② 楽天証券(つみたてNISA)

楽天証券ではつみたてNISAの利用がおすすめです。つみたてNISAの積み立てを楽天クレジットカードで行うと、楽天スーパーポイントが貯まるためです。

また楽天証券の指定するいくつかのETF銘柄については、買い付け手数料が無料で利用できます。ただし、無料になるのは買い付けだけで、売るときには手数料が必要です。

| 約定代金 | 手数料 |

|---|---|

| ~2.22ドル | 無料 |

| 2.22ドル~4,444.45ドル以下 | 0.495% |

| 4,444.45ドル~ | 22ドル |

108円/1ドルの為替レートの場合、約定代金が240円以下の場合、手数料は無料、240円~40万円の場合、手数料は約定代金の0.495%、40万円以上の場合は一律で2,376円ということになります。

日本株と比べれば高い手数料になりますが、大きな金額になると一律の手数料はお得になってきます。

(SPY)SPDR S&P500ETFや(VOO)バンガード・S&P500ETFなども買い付け無料対象のETFなので、これらを上手く利用するとお得です。

また、楽天証券には「超割コース」があり、日本株だけでなく米国株取引の場合でも1%~2%が楽天ポイントとして還元されます。

③ GMOクリック証券

GMOクリック証券はCFDの取り扱い銘柄が豊富なネット証券です。

個別株CFD、株価指数CFDに投資するならここがお勧めです。この記事で米国個別株CFDに興味をもった人は、ぜひこちらの記事を読んでみてください。

米国株の個別株CFDはGMOクリック証券、IG証券で取り扱いがありますが、手数料や取り扱い銘柄数などに違いがあります。

の違いと特徴_タイトル-320x180.jpg)