FXの「ループイフダン」は裁量取引が苦手な人でも勝ちやすい自動売買のツールです。

当ブログでも長年に渡って運用を続けており、コツコツと利益を積み上げています。

慣れるまでは同じ通貨ペアに資金を集中させて運用するのが良いですが、慣れてくれば他の通貨ペアでも運用すると、リスク分散と資金効率の観点から良いと思います。

新しい通貨ペアを運用をするときは、必ずループイフダンの「目安資金表」から「目安必要資金」を確認しましょう。目安必要資金が準備する証拠金の想定となります。

目安資金を確認せずに運用を開始してしまうと、大きな変動があった時にロスカットに繋がってしまう可能性があります。

さらに「レート変動幅確認表」も見ておいた方が良いです。こちらでは通貨ペアごとに「どの期間にどれだけレートが変動したか」を確認できます。

レート変動幅確認表で運用する通貨ペアのレンジを確認して設定を考え、その設定に必要な証拠金を目安資金表で確認する、という順番です。

この記事では次の流れで説明します。

- レート変動幅確認表の見方

- 目安資金表の見方(要点のみの概要編)

- 目安資金表の見方(項目ごとの詳細編)

まずは概要編を確認し、さらにそれぞれの内容を理解したい場合に詳細編を確認してください。

レート変動幅確認表の見方

まず「レート変動幅確認表」の見方を説明します。

どのように理解するかを文章で説明すると、次のようになります。

上記の例だと、ドル円では10年間で50.3円の値幅(最高値と最安値の差)があったということが分かります。

別にレート幅変動表で確認しなくても、自分でチャートなりを見て判断すればOKですが、せっかく用意されたものがあるので使えば良いと思います。

当ブログでは、だいたい5年~10年のチャートで値幅を判断してループイフダンを組む戦略としています。

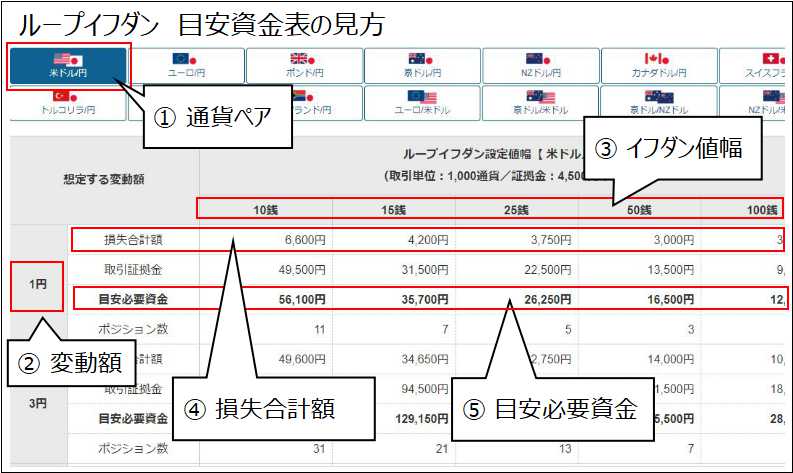

目安資金表の見方~概要編~

「目安資金表」の見方を説明します。

こちらもどのように理解するかを文章で説明すると、次のようになります。

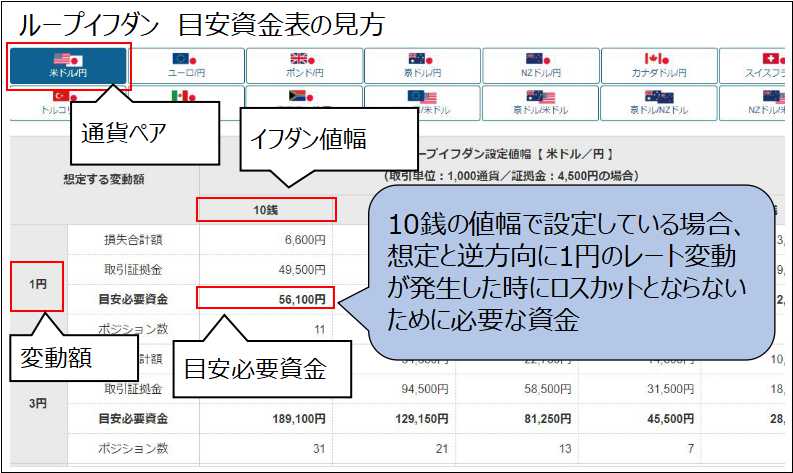

まず目安資金表で確認すべきなのは「⑤の目安必要資金」です。

目安必要資金は「損失額」も考慮した場合に用意しておくべき、運用資金の目安です。

「運用したい通貨ペアで想定する変動額(レンジ)」と「自動売買したい値幅」から、目安必要資金を照合して、自分が用意する運用資金で足りるかどうかを確認することになります。

例えば、ドル円の通貨ペアが今後1円の変動幅で収まると想定し、10銭間隔で細かく取引を繰り返したいとします。(1円というレンジは狭すぎるので、実際にはチャートやレート幅変動表で想定してください)

その場合、目安必要資金は56,100円ということが分かります。

つまり、10銭の値幅で1円のレート変動を想定する場合は「56,100円」の証拠金が目安ということです。

運用に回せる資金が56,100円を十分に上回っていれば良いですが、下回っている場合は取引を繰り返す値幅を10銭から15銭に上げるなどの方針変更が必要になります。

目安必要資金は「変動幅を大きく想定」するほど、「イフダン値幅を小さくする」ほど大きくなります。

変動値幅(レンジ)を想定より小さくすることはリスクが高くなります。そのため、資金が少ないうちはイフダン値幅を大きくするように設定する方が良いです。

- 目安必要資金は「変動幅を大きく」するほど大きくなる

- 目安必要資金は「イフダン値幅を小さく」するほど大きくなる

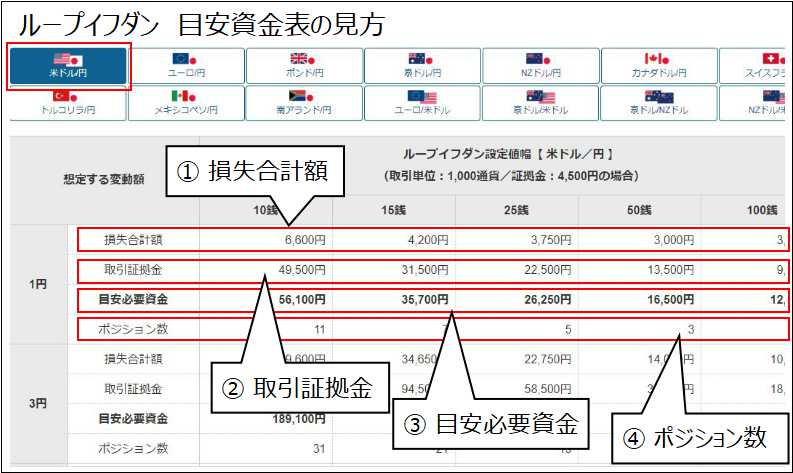

目安資金表の見方~詳細編~

目安資金表のそれぞれの項目が意味する内容を詳しく説明します。

出来るだけ具体的に記載しました。

この内容を理解して目安資金表をイメージできれば、ループイフダンの運用にも役に立つと思います。

以下の説明では、ドル円で想定と逆方向に1円のレート変動が発生した場合を考えます。

①損失合計額

想定する変動額とループイフダン設定値幅で運用した場合の「損失合計額」を意味します。

目安資金表では「ポジション数に達するまで損切りされなかった」場合の損失合計額が載っています。

10銭の値幅で運用していた場合、ポジション数は11持つことになります。開始時の1ポジションと、10銭ずつ追加された10ポジションですね。

この11ポジションがそれぞれ含み損を抱えることになります。具体的にそれぞれのポジションを考えると次のようになります。

| ポジション | 含み損 |

|---|---|

| 1つ目 | 1,100円 |

| 2つ目 | 1,000円 |

| 3つ目 | 900円 |

| 4つ目 | 800円 |

| 5つ目 | 700円 |

| 6つ目 | 600円 |

| 7つ目 | 500円 |

| 8つ目 | 400円 |

| 9つ目 | 300円 |

| 10つ目 | 200円 |

| 11つ目 | 100円 |

この含み損の合計が「損失合計額」の「6,600円」となります。

②取引証拠金

含み損(損失合計額)を考慮しない場合に必要な取引証拠金です。

10銭の値幅で運用している場合、11のポジションを抱えることになります。

目安資金表では1ポジションの取引証拠金を4,500円で計算していますので

- 11×4500=49,500円となります。

ただし、これは含み損を考えない場合の証拠金ですので、49,500円で運用していると当然ロスカットになります。

用意すべき運用資金は含み損(損失合計額)を考慮した「目安必要資金」の方なので、ご注意ください。

③目安必要資金

含み損(損失合計額)を考慮した場合に用意すべき資金の目安です。

10銭の値幅で運用している場合、56,100円を資金として準備していると、想定方向に1円のレート変動が生じた場合もロスカットせずに済みます。

新しい通貨ペアを運用するときは、必ずこの「目安必要資金」を確認してからにしましょう。

④ポジション数

想定と逆方向に動いた場合に抱えることになるポジション数です。

損失合計額のところでも説明しましたが、10銭の値幅で運用していた場合、ポジション数は11持つことになります。開始時の1ポジションと、10銭ずつ追加された10ポジションですね。

当然ですが、値幅の設定を小さくすると抱えるポジション数も増えるので、資金が少ないうちは値幅は大きめに設定するのが良いと思います。

目安資金表の見方は理解できたでしょうか?

FX取引において大切なことは、まず「損失を小さくすること」です。利益を追い求めるよりも資産を失わないことが大前提です。

資金不足で追証やロスカットにならないように、予め必要な資金の目安を知ったうえでループイフダンを運用するようにしましょう。

ループイフダンの始め方はこちらの記事にまとめています。

https://kosuzumeinvestor.net/2018/07/09/start-invest-roop-if-done/

また、ループイフダンの損切り設定の有無についてはこちらの記事にまとめています。