ETFには「高配当」の銘柄で構成された「高配当型ETF」というタイプがあります。

その名の通り、配当利回りの高い銘柄で構成された指数に連動するETFで、分配利回り4%を超えるようなETFもあります。

日本株だけではなく、米株や新興国株など、より高パフォーマンスを狙ったETFもあります。個別銘柄だけに絞るよりも、リスク分散した上で高配当利回りを狙うことが可能です。

もちろん、投資信託にも同様に高配当型の商品は存在します。

関連記事:投資信託とETFの違いは?

この記事では以下を纏めます。

- 日本の高配当ETFの紹介

- 米国の高配当ETFの紹介

なお、ETFも常に価格と配当は変動しますので、1回で全力投資はお勧めできません。

当ブログでは積立投資を推していますが、高配当株ETF投資の場合は特に積み立てをお勧めします。

配当による利益を目的とするので、少々の値下がりや値上がりには動揺せず、中長期で構えて淡々と積み立て利益享受をしましょう。

もちろん、含む益が十分に載ったら一部を利確しながらというのも有効です。

Contents

高配当株ETF(日本)

日本の高配当株ETFを紹介します。

NEXT FUNDSの高配当ETF(日本)

NEXT FUNDSは野村アセットマネジメントが運用するETFの愛称です。

配当利回りを重視したETFや、配当利回りに加えて自社株買いも考慮に入れたETFなどがあります。

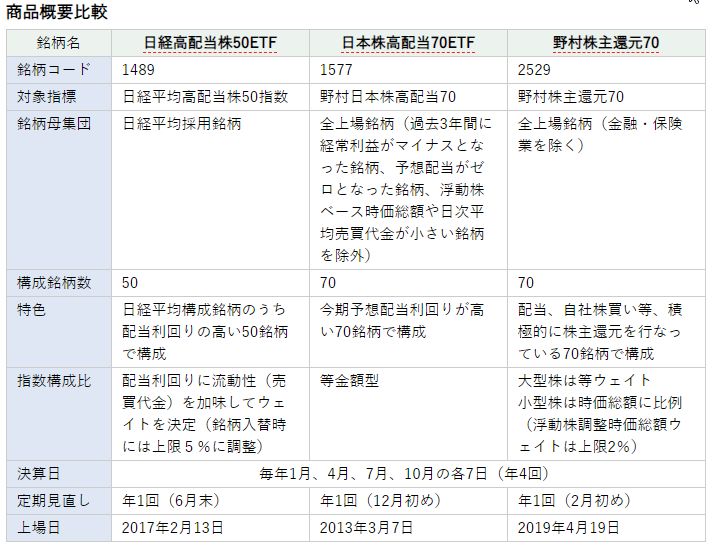

NEXT FUNDSの高配当株ETFは次の3つです。

| ETF名称 | 選定基準 |

|---|---|

| 日経高配当株50ETF(1489) | 日経平均構成銘柄から配当利回りの高い50銘柄で構成 |

| 日本株高配当70ETF(1577) | 日本株から今期予想配当利回りが高い70銘柄で構成 |

| 野村株主還元70(2529) | 配当、自社株買い等、積極的に株主還元を行なっている70銘柄で構成 |

選定基準を見ると、ETFを構成する銘柄の選定母集団(日本株全体なのか、日経平均構成銘柄なのか)や基準(配当利回りや自社株買い)が異なることが分かると思います。

これらのETFを構成する銘柄は、選定基準に沿って年に1回見直しがされますので、ETFに投資するだけで自分で調べる必要なく最新の状態に投資をすることができます。

各ETFを構成する銘柄は、選定基準の基準で選ばれますが、さらにETFの構成比率(指数構成比率)や銘柄母集団、構成銘柄の見直し時期について各ETFごとに基準があります。

日経高配当株50ETF(1489)では流動性(売買代金)を加味して比率を決めていたり、日本株高配当70ETF(1577)では等金額型で比率を決めています。

また、野村株主還元70(2529)では大型株、小型株で分けた比率を決めています。

あまり構成比まで気にする必要はないと思いますが、選定基準や母集団を参考に、どれに投資をするかを判断していくのが良いと思います。

なお、参考までに業種別の配分比較はこちらです。

野村アセットマネジメントのHPからそれぞれのETFの詳細を確認できます。

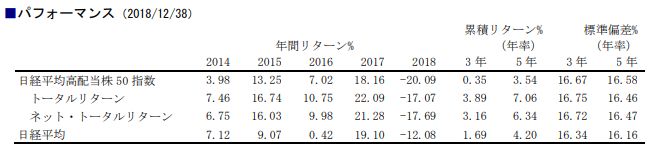

さて、各ETFのパフォーマンスも、投資するETFを決める時に重要な要素です。(当たり前ですが)

大事なことは、短期のパフォーマンスだけを気にするのではなく、長期(数年単位)でのパフォーマンスを重視しましょう。

なお、パフォーマンスの図で登場する「ネットリターン」とは、トータルリターン(総収益率)に各種手数料(買い付け手数料など)を加味したものです。

こちらをパフォーマンス結果だと思っておけば良いと思います。

日経高配当株50ETF(1489)

日本株高配当70ETF(1577)

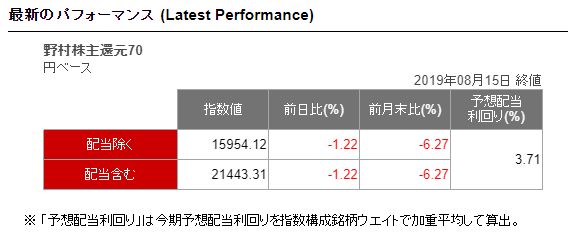

野村株主還元70(2529)

どのETFも配当利回りが3%以上と高いです。特に日経高配当株50ETF(1489)は累積リターン(5年)では6%を超えています。

これは、アベノミクスや世界株高の流れに乗っているためで、今後もこのパフォーマンスが期待できるとは限りませんが、それでも今後も期待できるETFかなと思います。

NEXT FUNDSの高配当株ETFシリーズのより詳しい説明は野村アセットマネジメントのホームページをご覧ください。

高配当株ETF(米国)

米国の高配当株ETFを紹介します。

バンガードの高配当ETF(米国)

バンガードは米国(アメリカ)の運用会社です。

高配当の米株ETFの中でも人気のあるETFを紹介します。

| ETF名称 | 選定基準 |

|---|---|

| バンガード・米国高配当株式ETF(VYM) | 予想配当利回りが市場平均を上回る約400銘柄で構成 |

| バンガード・米国増配株式ETF(VIG) | 10年以上連続して増配の実績を持つ米国株式で構成 |

バンガード・米国高配当株式ETF(VYM)

VYMはFTSE ハイディビデンド・イールド・インデックスのパフォーマンスへの連動を目指す(ベンチマークということ)ETFです。

米国の大型株の中でも、予想配当利回りが市場平均を上回る銘柄を重点的に組み入れており、配当利回りも高いです。

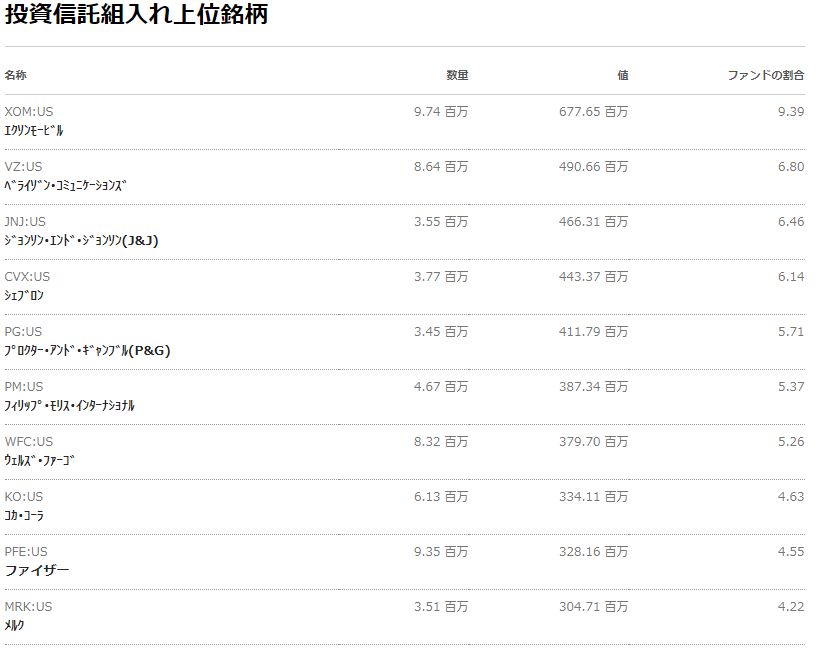

JPモルガン、ジョンソン・エンド・ジョンソン、エクソンモービルなどの大型株が構成銘柄の上位を占めます。

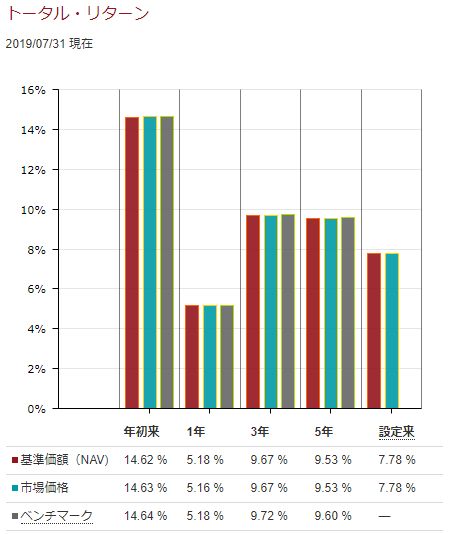

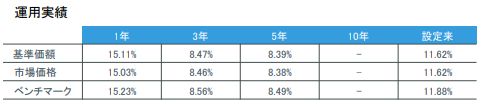

3年、5年のトータルリターンが9%を超えています。日本の高配当株ETFと比べても高いパフォーマンスです。

バンガード・米国増配株式ETF(VIG)

VIGはNASDAQ USディビデンド・アチーバーズ・セレクト・インデックスのパフォーマンスへの連動を目指すETFです。

米国の大型株の中でも、前年比増配の実績を持つ銘柄を重点的に組み入れます。

こちらのパフォーマンスも高いです。

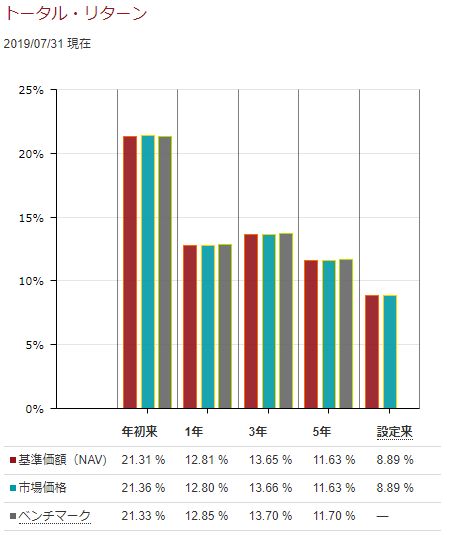

1年、3年、5年で12%を超えています。う~ん・・・これは本当に米国経済の堅調ぶりを如実に物語っていますね。

特にこのVIGは増配銘柄を重点的に組み入れているため、今後さらにパフォーマンスが向上する可能性が高いです。期待のETFだと思っています。

どちらもNEXT FUNDSの高配当ETFのリターンを上回っています。

日本株より米国株という意見が増えていますが、その通りでしょうね。

iシェアーズの高配当ETF(米国)

世界的大手のブラックロック・グループが運用するETFブランドのiシェアーズのモーニングスター配当フォーカス指数に連動したETFです。

| ETF名称 | 選定基準 |

|---|---|

| iシェアーズ・コア高配当株ETF(HDV) | 主に消費財、生活必需品、エネルギー、石油・ガス、電気通信セクターの企業に投資する。 |

iシェアーズ・コア高配当株ETF(HDV)

HDVは米国の優良企業の銘柄の中から、配当水準の高い企業の70銘柄で構成されます。

モーニングスター配当フォーカス指数に連動したETFです。

分配利回りは4%を超えており、こちらも高パフォーマンスのETFです。

S&P500の高配当ETF(米国)

米国の有名な株価指標にダウ、ナスダック、S&P500がありますが、S&P500を構成する銘柄から配当に注目したETFもあります。

| ETF名称 | 選定基準 |

|---|---|

| SPDR ポートフォリオ S&P 500 高配当株式 ETF(SPYD) | S&P500構成銘柄から高配当の上位80銘柄で構成 |

SPDR ポートフォリオ S&P 500 高配当株式 ETF(SPYD)

SPYDはS&P500を構成する銘柄の中から、配当利回り上位80銘柄で構成されます。

S&P500は米国を代表する株価指標のため、それに連動するETFも多いですが、その多くのETFがS&P500と同じく時価総額加重平均型です。

SPYDは配当利回り重視で構成されるため、既に通常のS&P500のETF(例えばSPDR S&P500 ETF(1557) など)にも投資していたとしても、異なるパフォーマンスでS&P500に投資することができます。

分配利回りは4%を超えており、こちらも高パフォーマンスのETFです。

特定の企業の株だけを保有するのはリスク分散の意味でも、運用の意味でもなかなか難しいですが、ETFであれば定期的な構成の見直しを相手方が行ってくれます。

高配当ETFに投資(積み立てがお勧め)して、果報は寝て待てと長期運用するのもひとつの選択肢だと考えます。

_野村アセットマネジメント.jpg)

の違いと特徴_タイトル-640x360.jpg)